В числе социальных льгот и компенсаций государство предоставляет населению налоговый вычет на лечение зубов. Это частичное или полное возмещение средств, израсходованных на стоматологические услуги, путем возврата подоходного налога в размере 13 процентов. Узнаем, кто может вернуть деньги, потраченные на лечение зубов, и как это сделать.

Кому полагается налоговый вычет за лечение зубов

Право на рассматриваемую льготу имеют официально трудоустроенные лица, чье жалованье облагается сбором на доходы физических лиц (НДФЛ). При этом услуги стоматолога должны быть оплачены ими из личного бюджета.

Вычет предоставляют не только самим пациентам. Получить его налогоплательщики могут и за лечение зубов близких родственников:

- несовершеннолетних;

- отца, матери;

- мужа или жены.

Рассматриваемый возврат не полагается:

- пенсионерам, так как пенсия не является объектом обложения НДФЛ;

- лицам, находящимся в декретном отпуске;

- гражданам, не имеющим официального трудоустройства.

Сколько денег можно вернуть и за какие виды лечения?

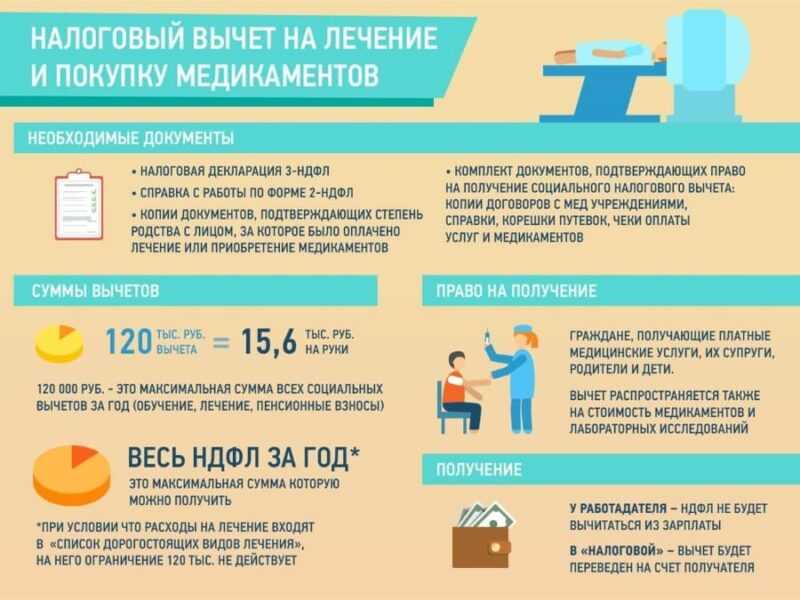

Размер налогового вычета при недорогостоящем лечении зубов ограничен. Он не может превышать 120 000 рублей. Что касается дорогостоящих видов помощи, то их расценки государство компенсирует полностью.

Частичное возмещение предоставляется при оплате:

- неотложной терапии пациентов с острым болевым синдромом;

- плановых осмотров и профилактических мероприятий;

- пародонтологических услуг;

- реабилитации после оперативных вмешательств;

- установки брекетов и прочих видов косметической стоматологии.

Сколько раз можно вернуть 13% за лечение зубов?

Право на рассматриваемую льготу возникает один раз в каждом налоговом году. При этом получать ее можно ежегодно, в течение неограниченного количества лет.

Как вернуть деньги за зубы через налоговую

Процесс реализации права на льготу в местном подразделении ФНС условно можно разделить на 3 этапа:

- Подготовка документов.

- Заполнение и подача декларации.

- Проведение камеральной проверки.

Заявитель должен дождаться завершения проверки, которую проводят по факту сданной декларации. По ее результатам предоставляется вычет. Сумма компенсации поступит на банковский счет заявителя через 30 дней после проведения «камералки».

Если же итогом проверки является отказ, уполномоченный орган направляет заявителю письменный ответ с разъяснением.

При лечении родственника заявление на возврат НДФЛ подают от имени обратившегося лица, а не от имени пациента. Заявление на получение льготы можно подавать по окончании налогового периода. То есть в начале полугодия, следующего за тем годом, в котором была оказана стоматологическая помощь.

Документы для возврата налога

Для реализации права на пособие в налоговую службу следует предоставить:

- готовую к сдаче декларацию по форме 3-НДФЛ;

- письменное прошение о возврате вычета;

- бумагу о доходах с места работы;

- копию соглашения на оказание стоматологической помощи (если имеется);

- копию лицензии клиники;

- чеки, квитанции или прочие бумаги, доказывающие, сколько пациенту пришлось потратить;

- врачебное уведомление, подтверждающее вышеуказанное обстоятельство.

Если документы на налоговый вычет подает родитель (за лечение зубов у несовершеннолетнего), дополнительно следует приложить свидетельство о рождении. Если же в качестве заявителя выступает супруг или совершеннолетний ребенок, к списку нужно добавить свидетельство о браке или документ, подтверждающий родство с матерью или отцом.

Заполнение формы 3-НДФЛ

Декларацию для присвоения права на вычет за медицинские услуги в стоматологических учреждениях можно подать на веб-ресурсе налоговой службы или в «бумажном» варианте. Она состоит из 5 страниц, куда входит «титульник», два раздела и приложение.

При возврате вычета за лечение зубов в декларации указывают:

- Ф. И. О. и паспортные данные налогоплательщика;

- наименование предприятия, отчисляющего за него НДФЛ;

- размер ежемесячной заработной платы;

- стоимость понесенных затрат.

Бланки, которые подают впервые, имеют номер корректировки 0. Заявитель ставит «галочку» напротив соответствующей ячейки. В графе под названием «Налоговый период» указывают не год подачи декларации, а тот год, в котором были понесены расходы. Если право на вычет возникает у физического лица, в графу «Код плательщика налогов» вносят число 760.

Возмещение НДФЛ за лечение зубов через работодателя

Чтобы получить социальный вычет на работе, обратитесь в отделение ФНС и получите уведомление, подтверждающее соответствующее правомочие. Затем этот документ вместе с заявлением следует передать в бухгалтерию работодателя.

Сделать это можно в том же году, когда работник понес расходы. Ждать конца налогового периода, как в предыдущем случае, не обязательно. После рассмотрения заявления руководитель предприятия принимает решение о том, чтобы с заработной платы работника не отчислялся НДФЛ вплоть до полного использования льготы.